카드사 마케팅에 따라 카드론 금리 '위아래'

적용금리 변동하지 않아도 평균금리(수입비율) 오르내려

카드사의 마케팅과 영업전략 등에 따라 카드론 평균금리가 큰 폭으로 오르내리는 것으로 나타났다.

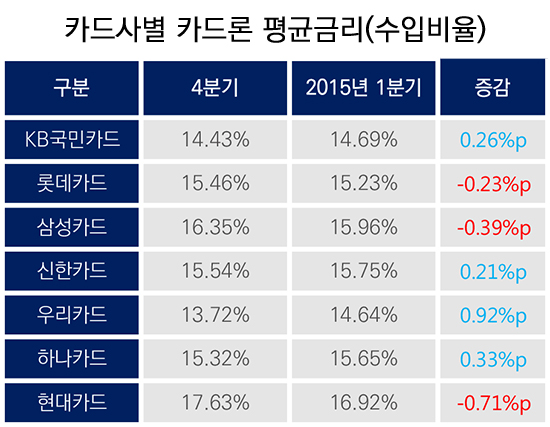

12일 카드업계에 따르면 지난 1분기 현대카드의 카드론 평균금리(수입비율)는 16.92%로 직전분기(17.63%)보다 0.71%p 떨어졌다.

반면 우리카드의 경우 14.64%로 지난해 4분기(13.72%)보다 0.92%p 뛰었다. 다만 우리카드는 카드론 금리가 올라도 업계 최저수준을 유지했다.

삼성카드의 경우 0.39%p 떨어진 15.96%로 현대카드 다음으로 많이 떨어졌다. 이어 롯데카드는 15.25%로 지난해 4분기보다 0.23% 낮아졌다.

카드론 평균금리는 실제 카드론을 이용한 회원이 적용받은 금리를 말한다. 카드사가 일률적으로 신용등급별 카드론 금리를 조정하면 평균금리도 오르내린다.

하지만 이 기간 카드사는 신용등급별 적용 금리를 변동하지 않았다. 이에 카드론 평균금리가 큰 폭으로 오르내린 이유는 카드사의 마케팅과 영업전략 등에 따른 것으로 풀이된다.

일례로 지난해 2분기 KB국민카드의 카드론 평균금리는 14.26%다. 카드 3사 정보유출이 터진 기간인 지난해 1분기(16.43%)보다 2.17%p 떨어진 수치다.

한 분기 사이 KB국민카드의 카드론 평균금리가 큰 폭으로 차이를 보인 데에는 정보유출에 따른 영업정지 여파 탓이 크다.

카드 3사는 지난해 1분기 신규로 카드론을 취급하지 못했다. 아울러 텔레마케팅(TM) 등 영업에 제약을 받았다.

대개 카드사들은 회원을 대상으로 TM 채널 등을 활용해 금리 인하와 같은 혜택을 내세워 마케팅을 벌인다. 하지만 이 기간 영업활동에 제약을 받아 금리가 일시적으로 오른 '착시효과'가 발생한 것이다.

카드업계 관계자는 "카드론 평균금리가 올라갔다는 것을 단순하게 보면 높은 금리를 적용받는 저신용자가 카드론을 더 많이 이용했다는 분석이 가능하다"면서도 "이와 별개로 신규영업을 하지 못할 경우 오히려 카드론 평균금리가 올라간다"고 말했다.

그는 이어 "신규 카드론 회원의 평균금리를 계산하면 연체가 없어서 대체로 낮은 편"이라며 "이런 이유로 카드론 신규영업을 안 한다고 가정하면 평균금리가 상승할 것"이라고 분석했다.

실제 모든 카드사가 취급을 중단한 '대출성 리볼빙'의 평균금리는 20%를 훌쩍 넘고 있다. 이는 대출성 리볼빙 평균금리가 과거 이 상품을 이용하고 빚을 갚지 못한 채무자를 대상으로만 평균금리를 따지기 때문이다.

또 다른 카드업계 관계자는 "TM채널이나 이메일 등을 통해 카드론 신규회원을 모집할 때 금리 인하와 같은 혜택을 내세운다"며 "신용등급별 적용금리를 조정하지 않더라도 카드사가 마케팅을 어떻게 하느냐에 따라 카드론 평균금리도 오르내린다"고 말했다.

©(주) 데일리안 무단전재 및 재배포 금지

카드사별 카드론 평균금리(수입비율) ⓒ데일리안

카드사별 카드론 평균금리(수입비율) ⓒ데일리안

지난 1분기 카드사별 대출성 리볼빙 평균금리(수입비율) ⓒ데일리안

지난 1분기 카드사별 대출성 리볼빙 평균금리(수입비율) ⓒ데일리안